Conoce & Noticias

Estacionalidad

Sabemos que el mercado bursátil de renta variable en EE. UU. no es igual para cada mes. Históricamente, hay ciertos meses donde el S&P 500 ha rentado muy positivo y otros donde habría sido mejor mantenerse al margen.

El comportamiento pasado del mercado no asegura su comportamiento futuro, por lo que la información que se analiza a continuación es sólo un estudio de las tendencias del pasado y no busca recomendar estrategias de inversión en base a ellas.

La estadística siguiente explica el pasado, no el futuro.

Al parecer, el dicho “Sell in May and Go Away” (vende en Mayo y ándate) podría explicarse en función de esta estacionalidad - (Pero ¿qué es este concepto de estacionalidad? Bueno, hace referencia al comportamiento de los índices bursátiles en diferentes periodos del año) - Este tipo de estrategia de inversión radica en mantenerse en el mercado desde Noviembre y hasta Abril del año siguiente.

Analicemos si esta estrategia es relevante:

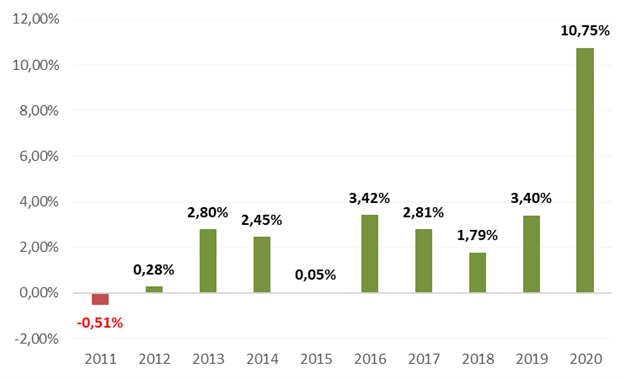

En Noviembre de cada año se anuncian los estados financieros de casi todas las empresas del S&P 500, con presentaciones de nuevas tecnologías por parte de empresas tecnológicas como Apple o Google, y como podemos observar en el Gráfico 2, el retorno del S&P es positivo durante los últimos 10 años, rentando un 2,7% en promedio.

En general para el mes de Diciembre, como se observó en el Gráfico 1, algunos inversionistas han preferido liquidar las ganancias de Noviembre, y los retornos han disminuido.

Sin embargo, durante los meses siguientes (Enero, Febrero y Marzo) los retornos son positivos (si descartamos el retorno negativo por el Coronavirus durante Febrero y Marzo del 2020 (vistos en el Gráfico 1 como promedio hace 1 año), los retornos serian en promedio de 1% a 2,5% positivos durante los últimos 10 años). Por lo tanto, el dicho “Sell in May and Go Away” pareciera ser cierto.

¿Pero qué pasa en los otros meses? ¿El mercado simplemente cae todo por igual? Creemos que no. Veamos en la Tabla 1 como ha rentado el S&P 500 y el Nasdaq para cada mes en los últimos 10 años.

Usando la estrategia de Noviembre a Abril del año siguiente, en promedio renta un 1,31% en el S&P que es casi el doble de lo rentado en promedio entre Mayo a Octubre! y en el caso del Nasdaq, entre Noviembre a Abril rentó un 1,64% y entre Mayo a Octubre un 1,22%. Creemos que el año 2020 fue bastante atípico y si lo consideramos fuera del análisis, la situación seria la mostrada en la Tabla 2.

En el caso de la Tabla 2, el retorno del S&P 500 entre Noviembre a Abril es de 1,42%, casi el triple de lo rentado entre Mayo a Octubre que es 0,49%. Para el Nasdaq, entre Noviembre a Abril es 1,57% y entre Mayo a Octubre es 0,92%.

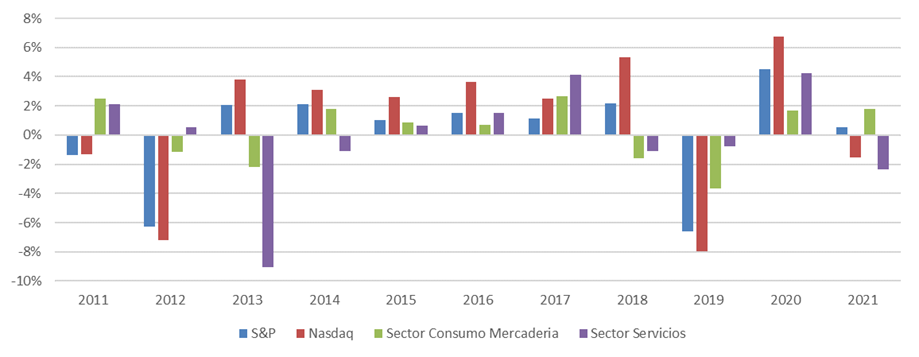

¿Qué pasa si vemos por sectores? En el Gráfico 3 los retornos de los índices S&P 500 y Nasdaq durante el mes de Mayo en los últimos 10 años.

Se observa, durante el 2012 y el 2019, ambos índices rentaron negativo, pero hay dos sectores que no rentaron tan bajo: el sector de consumo de mercadería (XLP) y el sector de servicios (XLU).

Como podemos observar en el Gráfico 4, la estacionalidad para cada sector puede ser muy diferente y nos ayuda a conocer un poco más el mercado americano.